Market

- Amazon

- Ebay

- Real

- Idealo

- Check24

- (und weitere)

Onlinehändler starten ihr E-Commerce Geschäft in der Regel mit sehr zeitaufwendigen Arbeitsabläufen. Dies beginnt bereits bei der Angebotserstellung und setzt sich in der Bestellabwicklung fort, sowohl bei der Kundenkommunikation, der Rechnungsstellung, der Überwachung des Zahlungseingangs und dem Versand der Ware.

Bei steigenden Umsätzen oder wenn weitere Verkaufsplattformen und Zahlungsarten eingebunden werden sollen, stoßen Internethändler jedoch mit diesem Ansatz schnell an ihre Grenzen.

Wenn die bestehenden Prozesse beibehalten werden sollen, ist dies letztendlich nur mit zusätzlichem Personaleinsatz möglich. Dies kann bei temporären Lastspitzen, bspw. im Weihnachtsgeschäft durchaus eine praktikable Lösung sein.

Langfristig scheidet diese Option jedoch bei vielen Versandhändlern aufgrund des Margendrucks aus.

Viele Powerseller entscheiden sich daher für die weitgehende Automatisierung von Geschäftsabläufen, insbesondere im Aftersale Bereich. Hierfür werden inzwischen verschiedenste Lösungen für den Versandhandel am Markt angeboten, bspw. 4sellers, afterbuy, DreamRobot, easybill, ePages (entspricht 1und1 E-Shop , Strato Webshop, Telekom Shop), JTL , magento, orgaMAX, pixi*, Plentymarkets oder Scopevisio.

Die Wahl des geeigneten Systems hängt maßgeblich von individuellen Faktoren ab. Eine typische Zielvorgabe könnte jedoch folgende Anforderungen beinhalten:

Das System sollte den Multichannel Vertrieb ermöglichen, also Angebote auf den gewünschten Vertriebskanälen (z.B. ebay, Amazon, allyouneed, Preisvergleich, eigener Onlineshop) weitgehend automatisiert erstellen und überwachen können.

Das System sollte eingehende Bestellungen aus den verschiedensten Vertriebskanälen automatisch überwachen und die weitere Bestellabwicklung anstoßen können.

Das System sollte bei eingehenden Bestellungen automatisiert rechtskonforme Rechnungen erstellen können. Dabei sollten auch die vielfältigen steuerlichen Besonderheiten berücksichtigt werden, bspw. beim Versand ins Ausland oder bei der Nutzung von Amazon Versandlagern im Ausland.

Die Softwarelösung sollte Schnittstellen zu den benötigten Bezahlsystemen (z.B. Paypal, Amazon Payments, Klarna, Heidelpay.. ), eingehende Zahlungen überwachen und diese den einzelnen Bestellungen zuordnen können. Da viele Anbieter Zahlungseingänge mit Gebühren verrechnen, sollte die gewählte Lösung eine (weitgehend) automatisierte Aufschlüsselung dieser Positionen ermöglichen.

Das System sollte die Versandabwicklung optimieren. Dies beinhaltet neben dem Druck von Lieferscheinen und Adressaufklebern auch Schnittstellen zu den Logistikanbietern, damit bspw. der Lieferung Paketnummern für das Tracking zugeordnet werden können

Die Daten aus der Bestellabwicklung sollten an das verwendete Buchhaltungssystem (z.B. Lexware, Sage, Buhl Data, Collmex, Sevdesk, MMS, Datev, Agenda ) übergeben werden können. Dabei sollte darauf geachtet werden, dass nicht nur die Rechnungsdaten , sondern auch bereits zugeordnete Zahlungen übergeben werden können. Andernfalls wird eine erneute Erfassung und Zuordnung des Zahlungsverkehrs für Zwecke der Buchführung notwendig, sowie zeitaufwendige Abstimmungen zwischen den Systemen. Sofern das System über eine eigene Buchhaltungskomponente verfügt, sollte diese u.a. belastbares Zahlenmaterial liefern und revisionssicher ausgestaltet sein.

Hecker + Kollegen unterstützen Onlinehändler nicht nur steuerlich sondern auch betriebswirtschaftlich, bspw. bei der Optimierung Ihrer Geschäftsprozesse. Dabei sind wir als Steuerberater stets ein unabhängiger Partner für unsere Mandanten, da wir weder von Vermittlungsprovisionen profitieren, noch an einzelne (Software)Produkte gebunden sind.

Wir entwickeln vielmehr individuelle und praktikable Lösungen für unsere Mandanten, und entlasten sie als zuverlässiger externer Dienstleister mit unserem Full-Service Angebot im Bereich Accounting & Steuerberatung.

Unsere Steuerberater entlasten Onlinehändler in ganz Deutschland. Denn wir können uns ortsunabhängig an eine Vielzahl von Bezahlsystemen, Warenwirtschaftssystemen, Marktplätzen und Webshops andocken und eigenständig Daten für die Buchhaltung extrahieren:

Durch die Extraktion & Konvertierung der in diesen Systemen anfallenden Daten können wir die Buchhaltung selbst bei größeren Transaktionsvolumen effizient abbilden, und zugleich die zeitlichen Ressourcen des Onlinehändlers schonen. Denn durch die digitale Anbindung wird vermieden, das Internethändler regelmäßig kistenweise Unterlagen an die Steuerkanzlei versenden müssen. Außerdem ersparen wir Onlinehändlern durch automatisierte Zuordnung von Erlösen und Zahlungseingängen viele zeitaufwendige manuelle Abstimmungen.

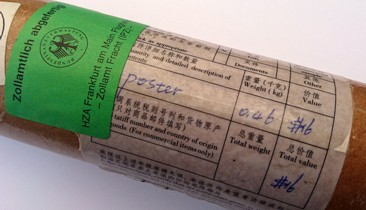

Darüber hinaus stehen unsere Steuerberater Onlinehändlern auch bei vielen anderen branchenspezifischen Herausforderungen mit Rat und Tat zur Seite. So beispielsweise bei der korrekten Abrechnung von Lieferungen ins Ausland, der korrekten Abbildung von Fulfillment By Amazon (FBA), den Herausforderungen des paneuropäischen Versands (PAN-EU) oder bei der Nutzung des Europäischen Versandnetzwerks (EFN). Zudem können wir Onlinehändler sowohl bei der Überwachung der Lieferschwellen und falls nötig bei der umsatzsteuerlichen Registrierung und Deklaration von B2C Umsätzen im EU Ausland über den One Stop Shop (OSS) unterstützen.

Außerdem entlasten unsere Lohnexperten Online-Händler bei der korrekten Abrechnung von Mitarbeitern, den daraus resultierenden Bescheinigungen und Meldungen an den Fiskus und an die Sozialversicherungen.

Aufbauend auf diesen Daten erstellen wir den Jahresabschluss oder die Einnahmenüberschuss Rechnung, sowie die Jahressteuererklärungen. Dabei berücksichtigen wir natürlich stets die für Sie individuell vorteilhaften Gestaltungsmöglichkeiten.

Bei uns erhalten Onlinehändler individuelle steuerliche, betriebswirtschaftliche und technische Unterstützung aus einer Hand. Daher werden Sie bei uns auch keine Massenabfertigung bspw. in Form eines Call Centers vorfinden. Vielmehr kommunizieren sie direkt mit Ihrem festen Ansprechpartner in unserer Kanzlei.

Haben wir Ihr Interesse an unserem Angebot im Bereich Steuerberatung für den Onlinehandel geweckt? Dann rufen Sie uns doch einfach für ein unverbindliches Erstgespräch an.

Diplom Kaufmann Torsten Hecker

Steuerberater

Tel: +49 5241 9877-0 mail: t.hecker@stbwp.com

Ab dem 1. 7.2021 ändern sich die umsatzsteuerlichen Spielregeln für Onlinehändler im grenzüberschreitenden Versandhandel grundlegend.

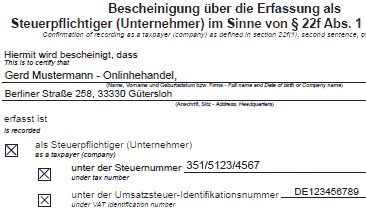

Internethändler müßen einige steuerliche Besonderheiten beachten. So benötigen Sie bespw. seit 2019 eine neue Bescheinigung für den Verkauf von Waren über Online-Marktplätze.

Das am 1. August 2018 vom Bundeskabinett verabschiedete Jahressteuergesetz 2018 birgt eine Fülle von steuerlichen Neuerungen, und zwar nicht zuletzt für Onlinehändler.

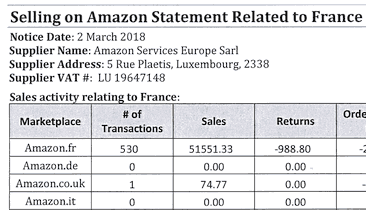

Amazon verschickt aktuell an seine Marketplace Teilnehmer ein englischsprachiges Schreiben mit dem Titel „Selling on Amazon Statement Related to France“.

Ebay Powerseller müssen sich auf Veränderungen einstellen, weil das Auktionshaus zum 1. Mai 2018 seine allgemeinen Geschäftsbedingungen grundlegend ändert.

Die korrekte Umsatzsteuerfindung bei Amazon Verkäufen eine Wissenschaft für sich. Vor allem, wenn die Ware aus mehreren Lägern versendet wird.

Ende 2015 entschied das Finanzgericht Münster, das die Pfändung der Internet Domain eines Onlinehändlers grundsätzlich zulässig ist, wenn dieser seine Steuern nicht bezahlt.

Die Internetplattform Ebay ruft aktuell Kunden und Internethändler dazu auf, sich an einer Petition gegen die geplante EU-weite Mehrwertsteuerreform zu beteiligen.

Onlinehändler müssen sich tagtäglich in einem lebendigen Marktumfeld mit hoher Wettbewerbsintensität behaupten. Bei diesem Kampf um die Gunst des Kunden wird nicht selten mit harten Bandagen gekämpft.

Der Streckenhandel erfreut sich sowohl im B2B als auch im B2C Onlinehandel zunehmender Beliebtheit. Die Gründe dafür sind einleuchtend.

Die virtuelle Währung Bitcoin hat eine bewegte Geschichte, was sich in stark schwankenden Wechselkursen wieder spiegelt. Dies hat auch die Finanzbehörden auf den Plan gerufen.

Kunden wählen beim Onlineshopping verstärkt Zahlungsarten wie Paypal oder bestellen und bezahlen direkt bei Amazon. Der Vorteil für den Kunden liegt auf der Hand.

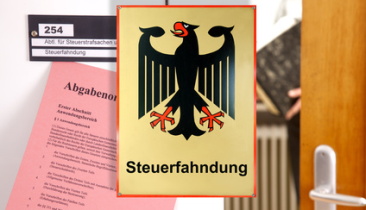

Bei Steuerschulden versteht der Fiskus keinen Spaß. Wenn trotz mehrfacher Zahlungsaufforderung keine Zahlung erfolgt, treten Vollstreckungsbeamte auf den Plan und suchen nach Verwertbarem.

Onlinehändler sind aufgrund der Natur Ihres Geschäftes zumeist örtlich ungebunden. Manche Internethändler unterhalten daher nur kleine Büros, oder operieren komplett virtuell mit einer reinen Briefkastenanschrift.

Eine bekannte Internethandelsplattform wurde nun nach langem Rechtsstreit dazu verurteilt, dem Finanzamt weitreichende Auskünfte über seine Verkäufer zu geben.

Eine Betroffene aus NRW hatte jahrelang Schmuck über Ebay und per Zeitungsanzeige "privat" verkauft. Zu Unrecht , wie die Richter des Finanzgerichtes Köln feststellten.

Viele Onlinehändler verkaufen Ihre Waren nicht nur im Inland, sondern über Versandhandelsplattformen wie Ebay oder Amazon Marketplace zunehmend auch im EU Ausland.

Inhaber eines eBay Benutzerkontos sollten ihren Zugang nicht mit anderen teilen. Andernfalls muss der Inhaber des Accounts ggf. für die Steuern aus Verkäufen des Mitbenutzers gerade stehen.

Die Steuerpflicht von privaten Internetverkäufen ist ein brisantes Thema. Denn der Fiskus neigt dazu, bei privaten Verkäufen auf Internetplattformen wie ebay und Amazon Steuerhinterziehung zu vermuten.

Die Luft für professionelle Verkäufer, die mit „privaten Accounts" auf Internet Handelsplattformen wie Ebay & Amazon Marketplace Geld verdienen, wird zunehmend dünner.

Als Steuerberater unterstützen wir viele Internethändler, die erfolgreich Produkte über Plattformen wie Ebay und Amazon verkaufen. Wie in jeder Branche gibt es jedoch auch im Internethandel schwarze Schafe.